Intesa Sanpaolo è tra le banche più influenti in Italia e in Europa, nota per la solidità e l’adattamento al mercato. Fondata nel 2007 dalla fusione tra Banca Intesa e Sanpaolo IMI, il gruppo è nato per consolidare il settore bancario italiano e rispondere a un mercato sempre più globale. La fusione ha unito la rete territoriale di Banca Intesa con la forza di Sanpaolo IMI nel private banking, dando vita a una banca capace di servire clienti privati e istituzionali con strategie diversificate.

La guida del gruppo è affidata all’Amministratore Delegato Carlo Messina dal 2013, che ha favorito una crescita sostenibile con un ambizioso piano di espansione e sostenibilità, puntando a diventare carbon neutral entro il 2050. Il consiglio di amministrazione, presieduto da Gian Maria Gros-Pietro, è composto da esperti di economia e diritto che promuovono la strategia ESG (Environmental, Social, Governance), orientando il gruppo verso una governance attenta ai rischi e alla sostenibilità.

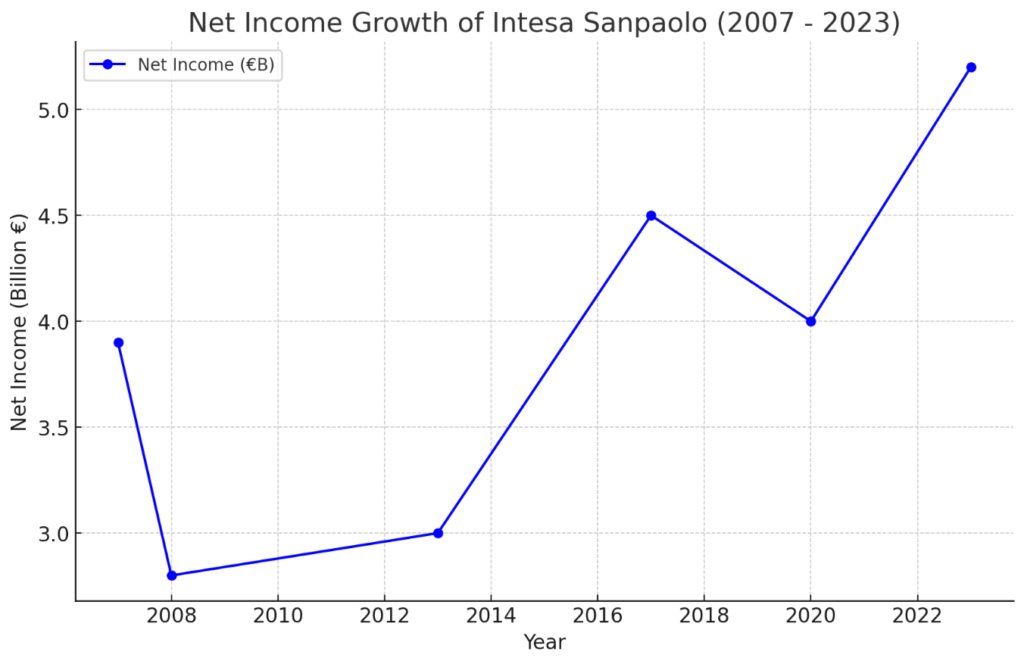

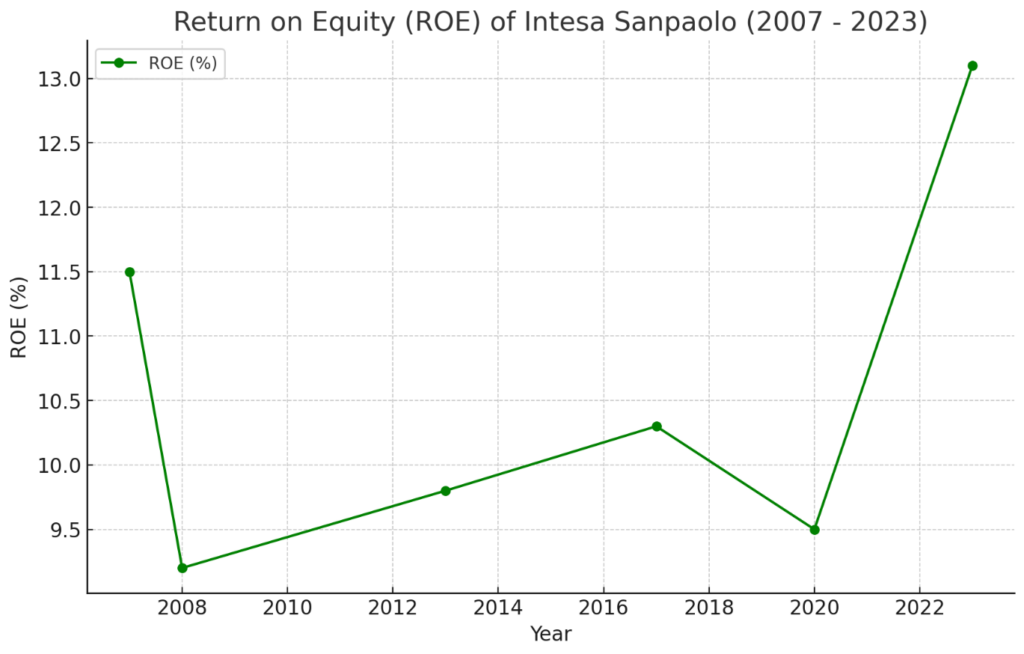

Intesa San Paolo è riuscita a superare la crisi del 2008 mantenendo una redditività stabile senza ricorrere a fondi pubblici, grazie a una gestione prudente e a un capitale robusto. L’utile netto ha raggiunto i 5 miliardi di euro nel 2023

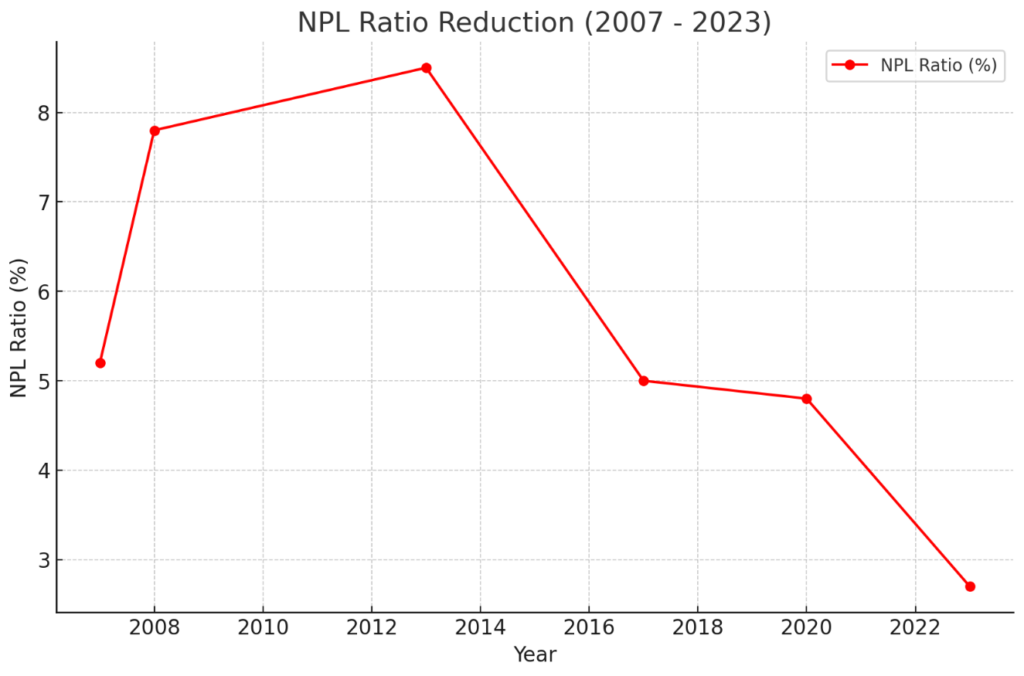

Il tasso di crediti deteriorati (NPL) è sceso drasticamente dal 7,8% del 2008 al 2,7% nel 2023.

Inoltre, il ROE (Return on Equity) ha visto un miglioramento costante, passando dal 9% dei primi anni fino a oltre il 13% nel 2023.

Modello di Business e Divisioni Strategiche

Intesa San Paolo adotta un modello di business diversificato e flessibile, che le consente di gestire efficacemente le sfide del settore e di garantire la stabilità delle proprie operazioni. Le sue attività si suddividono in quattro principali aree di business: Banca dei Territori, Corporate e Investment Banking (CIB), Private Banking e Asset Management.

La Banca dei Territori rappresenta il pilastro principale delle operazioni in Italia, concentrandosi sulla clientela privata e sulle piccole e medie imprese (PMI). Questa sezione della banca è una delle più radicate a livello nazionale, poiché opera con una rete capillare di filiali in tutto il Paese. L’obiettivo è fornire servizi di prossimità, creando un rapporto diretto e di fiducia con i clienti e supportando le esigenze finanziarie di privati e aziende.

Il Corporate e Investment Banking (CIB) è invece dedicato a grandi aziende e istituzioni, con un’offerta di servizi finanziari avanzati come investimenti, operazioni di capital markets e consulenze strategiche. Questa divisione opera non solo in Italia, ma anche a livello internazionale, offrendo supporto a multinazionali e a clienti istituzionali, soprattutto in Europa orientale. Questa struttura permette alla banca di rispondere efficacemente alle necessità finanziarie complesse, garantendo servizi di alta qualità e personalizzati.

Il Private Banking, si occupa della gestione patrimoniale per clienti di alto profilo, fornendo servizi di consulenza specializzata e soluzioni di investimento personalizzate. Attraverso Fideuram, società di private banking del gruppo, Intesa San Paolo offre supporto per la gestione e l’incremento del patrimonio dei suoi clienti, rispondendo alla crescente domanda di servizi finanziari su misura per le persone con elevata capacità finanziaria.

Infine, l’Asset Management è gestito principalmente da Eurizon, uno dei principali operatori di gestione del risparmio in Europa. Questa divisione si occupa di sviluppare soluzioni di investimento per una clientela sia retail sia istituzionale, contribuendo a diversificare ulteriormente le fonti di reddito del gruppo e a garantirne la resilienza.

Distribuzione Geografica dei Ricavi

Ha una forte presenza in Italia, da cui proviene circa il 70% del reddito del gruppo.

Nell’Europa dell’Est, che contribuisce per il 20% dei ricavi del gruppo, la banca è presente in paesi come Serbia, Albania, Romania e Ungheria, mercati in cui le esigenze finanziarie sono in crescita e in cui la domanda di servizi bancari è ancora in espansione.

Le operazioni in America e Asia sono limitate e mirate, orientate principalmente al settore del corporate banking, rivolgendosi a grandi aziende e istituzioni finanziarie. Questo segmento contribuisce per circa il 5% del reddito del gruppo, come dal Nord Africa, dove mantiene una presenza ridotta ma strategica.

Strategia di Innovazione e Sostenibilità

Intesa San Paolo ha messo in atto un ambizioso piano strategico che guarda al 2025, con un focus su digitalizzazione, sostenibilità e crescita internazionale. Per rispondere alla crescente domanda di servizi digitali, la banca ha investito ingenti risorse nella digitalizzazione, implementando tecnologie come intelligenza artificiale e machine learning per migliorare l’esperienza cliente e ottimizzare i processi interni. Il piano strategico prevede anche una significativa revisione della forza lavoro entro il 2027, con la riduzione di circa 9.000 posti di lavoro, equivalenti a circa il 10% della forza lavoro attuale, e l’assunzione di 3.500 giovani talenti per sostenere l’adozione di nuove tecnologie e l’ulteriore digitalizzazione delle operazioni. Secondo Moody’s, queste iniziative hanno portato a un notevole aumento delle interazioni digitali, con circa il 70% dei clienti che ormai preferisce gestire le proprie operazioni online.

In parallelo, il gruppo ha pianificato un’espansione nei mercati internazionali, in particolare nell’Europa orientale. Questo rafforzamento mira a garantire una crescita stabile e a diversificare ulteriormente il portafoglio clienti, posizionando la banca come un attore importante nei mercati in via di sviluppo. Anche il supporto alle PMI rimane una priorità: Intesa San Paolo continua a investire in strumenti finanziari e servizi personalizzati per sostenere questo segmento cruciale dell’economia italiana.

Rischi, Competitor e Impatti delle Politiche della BCE

Il contesto macroeconomico e le politiche della Banca Centrale Europea (BCE) sono fattori che influenzano significativamente il settore bancario, e Intesa San Paolo non fa eccezione. Negli ultimi mesi, la BCE ha adottato una politica di rialzo dei tassi di interesse per contrastare l’inflazione, il che ha sia opportunità che rischi per le banche. Da un lato, l’aumento dei tassi d’interesse può incrementare i margini di profitto sui prestiti, generando maggiori entrate per Intesa San Paolo. Dall’altro, però, questa politica comporta un maggiore costo di finanziamento per le imprese e i privati, aumentando il rischio di insolvenza.

Nel settore bancario europeo, Intesa San Paolo si trova a competere con altri giganti come Unicredit, BNP Paribas, Santander e Deutsche Bank. Unicredit è il principale rivale italiano, con una vasta presenza in Europa orientale e una solida rete internazionale. BNP Paribas e Santander si distinguono per la loro capacità di servire sia i mercati europei sia quelli oltreoceano, mentre Deutsche Bank è un attore importante nel corporate e investment banking.

La BCE, d’altro canto, esercita anche un’influenza indiretta sul mercato immobiliare, che risente dell’aumento del costo del credito e dei mutui. Per Intesa San Paolo, questa situazione rappresenta una sfida, poiché il mercato immobiliare è un settore di investimento rilevante e strettamente collegato alle attività di prestito della banca. Moody’s ha recentemente segnalato che, con il rialzo dei tassi, il rischio di credito aumenta, soprattutto in settori con alta esposizione debitoria, e che il gruppo dovrà essere pronto a gestire eventuali sofferenze creditizie.

Intesa San Paolo si conferma una delle banche più solide e innovative in Europa. Grazie a una chiara visione strategica e a un forte impegno verso la sostenibilità, la banca continua a dimostrare la sua capacità di gestire rischi e adattarsi al contesto economico complesso, mantenendo una posizione di leadership. Le politiche della BCE e le dinamiche economiche europee presentano sfide da gestire con attenzione, ma la diversificazione del modello di business e il focus sulla sostenibilità offrono buone prospettive per il futuro del gruppo.

QUANTASTE: ANALISI ISP

Posizione Finanziaria

Intesa Sanpaolo ha recentemente pubblicato i risultati del terzo trimestre del 2024, evidenziando un periodo positivo con dati finanziari robusti.

Intesa Sanpaolo ha registrato ricavi netti crescenti, evidenziando un significativo incremento degli interessi netti e delle commissioni. I proventi operativi netti hanno toccato i €20,4 miliardi, con un incremento del 9% rispetto allo stesso periodo dell’anno precedente. Questa crescita è sostenuta dall’aumento delle commissioni da attività di gestione e intermediazione, riflettendo il potenziale del settore Wealth Management, Protection & Advisory, che rappresenta un pilastro strategico della banca.

Gli asset di ISP sono in espansione, con una crescita delle attività finanziarie della clientela, che hanno superato €1.400 miliardi entro il terzo trimestre del 2024, rappresentando un aumento di €135 miliardi rispetto all’anno precedente. La crescita degli asset risulta particolarmente significativa nel segmento del risparmio gestito, con flussi netti positivi che contribuiscono alla solidità complessiva del bilancio.

Sul fronte delle passività, ISP ha mostrato un efficace controllo, mantenendo una bassa incidenza di crediti deteriorati. Il rapporto NPL netto (Non-Performing Loans) si attesta al minimo storico dello 0,9%, una riduzione significativa rispetto al passato. Questa gestione prudente delle passività, abbinata alla capacità di generare elevati livelli di liquidità, ha consolidato la posizione della banca come una delle più solide in Europa.

Il livello di liquidità della banca è rimasto ai vertici del settore, con un coefficiente di copertura della liquidità (LCR) del 162%, ben sopra il minimo regolamentare. Questa eccellente posizione di liquidità è stata raggiunta nonostante il rimborso completo dei fondi TLTRO III. La robustezza del profilo di liquidità permette a Intesa Sanpaolo di affrontare il futuro con maggiore flessibilità finanziaria, garantendo al contempo il supporto a clienti e investitori.

Quantaste assegna a ISP un punteggio di 90/100 che indica una forte solidità dei bilanci

L’istituto ha mantenuto un payout ratio del 70%, dimostrando il suo impegno verso la creazione di valore per gli azionisti: nei primi nove mesi del 2024, Intesa Sanpaolo ha maturato 5 miliardi di euro in dividendi, di cui circa 3 miliardi saranno distribuiti come dividendi intermedi a novembre.

Inoltre, l’azienda ha completato un programma di buyback da 1,7 miliardi di euro, incrementando ulteriormente il valore per gli azionisti. La gestione del debito a breve e lungo termine è stata attenta e strategica, mantenendo una struttura finanziaria bilanciata e sostenibile anche in vista delle future sfide di mercato e delle regolamentazioni previste nei prossimi anni

I flussi di cassa operativi di Intesa Sanpaolo sono stati particolarmente positivi, riflettendo un incremento del risultato netto che, nei primi nove mesi del 2024, ha raggiunto €7,2 miliardi, il miglior dato mai registrato. Questa performance ha permesso alla banca di realizzare una generazione organica di capitale, contribuendo così a rafforzare ulteriormente il CET1 ratio fully loaded, che è salito al 13,9%.

I flussi di cassa da investimenti è stata particolarmente dinamica, con un impegno significativo in progetti di digitalizzazione e tecnologia. La banca ha investito oltre €3,5 miliardi nel 2022-9M24 per il miglioramento dei processi tecnologici, ottimizzando i costi e aumentando l’efficienza operativa. Questi investimenti hanno permesso alla banca di ridurre il cost/income ratio al 39,1%, uno dei valori più bassi in Europa.

Nonostante i risultati positivi, Intesa Sanpaolo ha dovuto gestire alcuni flussi di cassa negativi, legati soprattutto a costi di ristrutturazione e spese straordinarie, come gli accantonamenti per il turnover del personale e il rinnovo del contratto collettivo nazionale di lavoro (CCNL). Tali spese, tuttavia, sono parte integrante della strategia di lungo termine della banca, che mira a rinnovare e rafforzare la forza lavoro attraverso piani di assunzioni mirati.

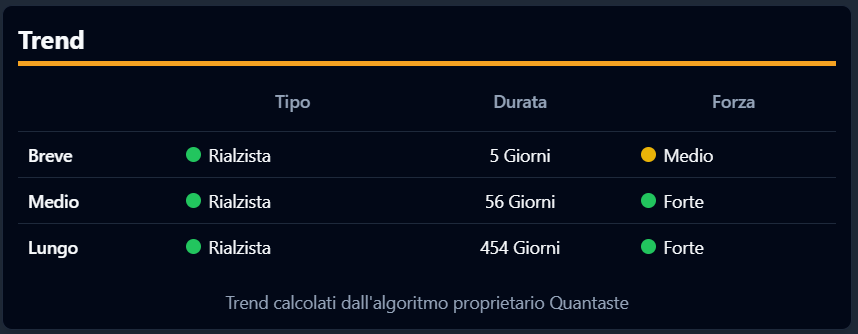

Analisi Tecnica: il grafico indica un trend rialzista, supportato da volumi di scambio elevati e indicatori positivi.

Livelli: Il prezzo, dopo gli earnings positivi, ha toccato la banda superiore dei nostri livelli di attenzione.

Macro – Contrazione Economica: L’economia italiana affronta sfide significative, con una crescita economica inferiore alle attese e pressioni inflazionistiche in diminuzione. La realizzazione efficace del PNRR e una gestione prudente delle finanze pubbliche saranno determinanti per sostenere la ripresa economica nei prossimi anni.

Stagionalità: Nel quarto trimestre, le banche italiane vedono un aumento del margine di interesse grazie ai tassi più alti, ma subiscono un calo delle commissioni per la volatilità del mercato. I costi operativi aumentano per spese straordinarie, mentre gli accantonamenti per perdite su crediti crescono, segnalando prudenza verso la chiusura fiscale.

Trend: Quantaste ci indica che ISP gode di un forte trend rialzista nel medio e lungo termine. Anche il breve termine è da pochi giorni mediamente Rialzista. La direzione è al momento molto chiara

SMART QUANT

Con un punteggio complessivo di 82/100, nonostante dei fondamentali che non convincono al momento, BYD risulta essere comunque una azienda da monitorare molto da vicino per un possibile investimento.

Quantaste ed il suo sistema di valutazione rappresentano una rivoluzione per professionisti ed appassionati di finanza e trading.

Utilizzare Quantaste offre numerosi vantaggi, a partire dall’accesso a dati di mercato in tempo reale e avanzati, una risorsa essenziale per chi desidera prendere decisioni informate e basate su dati concreti.

L’integrazione di strumenti di analisi tecnica sofisticata permette di valutare trend e indicatori di mercato con un livello di precisione elevato.

Questa caratteristica rende Quantaste come una risorsa preziosa per chi mira a migliorare le proprie performance finanziarie con strumenti innovativi e su misura, particolarmente adatta a chi vuole implementare strategie basate su analisi quantitative e qualitative.

Conclusioni

La solida performance di Intesa Sanpaolo e la sua posizione di leadership nel mercato del risparmio gestito, unite a una strategia proattiva nella riduzione del rischio e nella sostenibilità, indicano prospettive positive per il futuro. Con una posizione patrimoniale rafforzata e un profilo di rischio eccezionale, Intesa Sanpaolo è ben posizionata per affrontare le sfide di mercato e continuare a generare valore per i propri azionisti e stakeholder.