Nel terzo trimestre del 2024, le “Magnifiche 7” – Alphabet, Amazon, Microsoft, Apple, Netflix, NVIDIA e Tesla – hanno mostrato performance contrastanti in un contesto economico sfidante, evidenziando sia successi che difficoltà. Di seguito, esamineremo le dinamiche di ogni azienda per comprendere le loro posizioni di mercato e le sfide future.

Alphabet: Crescita e Investimenti nell’Intelligenza Artificiale

Alphabet ha registrato una crescita del 15% dei ricavi nel Q3 2024, raggiungendo $88,3 miliardi, grazie all’espansione di Google Services e Google Cloud. I ricavi dei servizi sono aumentati del 13%, mentre Google Cloud ha mostrato un’impennata del 35%, sostenuta dall’adozione di soluzioni di AI avanzate come le infrastrutture e le soluzioni di AI generativa. L’utile operativo ha visto un incremento del 34%, con un margine operativo in crescita al 32%. Alphabet ha rafforzato la propria posizione di liquidità, con $136 miliardi in cassa e investimenti a breve termine, che permettono alla società di supportare la propria strategia di innovazione. In linea con l’obiettivo di aumentare il valore per gli azionisti, Alphabet ha annunciato un programma di buyback da $70 miliardi.

In aggiunta, Alphabet ha riorganizzato alcune delle sue divisioni, trasferendo il team di sviluppo dell’app Gemini a Google DeepMind per migliorare la sinergia nelle applicazioni di AI. Il CEO, Sundar Pichai, ha sottolineato come queste iniziative rafforzino la visione di Alphabet nel campo dell’AI, puntando a espandere le funzionalità di ricerca, cloud e YouTube Ads.

QUANTASTE – Analisi Alphabet

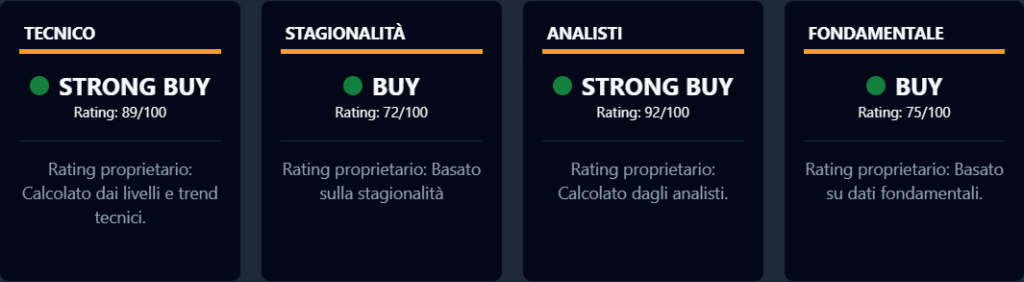

L’analisi Macro evince una contrazione economica per gli USA. Questo può influenzare aziende come Alphabet che potrebbero vedere cali nelle entrate pubblicitarie e nel settore cloud. Tuttavia, Alphabet ha dimostrato resilienza grazie alla diversificazione e all’innovazione, registrando un aumento dei ricavi in Q3 2024, dimostrando una capacità di adattamento anche in contesti economici sfidanti.

L’analisi Tecnica, mostra un trend rialzista sostenuto da volumi superiori alla media e indicatori tecnici positivi. Le medie mobili confermano la forza del movimento, con resistenze che, se superate, potrebbero aprire spazi di ulteriore crescita.

La Stagionalità in Q4 è un periodo forte per Alphabet, sostenuto dall’aumento della spesa pubblicitaria durante le festività e dai lanci di nuovi prodotti, come dimostrato dal record di fatturato nel Q4 2023. Le tendenze stagionali a lungo termine indicano performance positive, con un momentum che spesso si estende dal Q3.

Gli Analisti mantengono una visione positiva su Alphabet indicando un potenziale rialzo. Le stime degli utili per azione sono state recentemente riviste al rialzo, supportate da aspettative di crescita sostenuta.

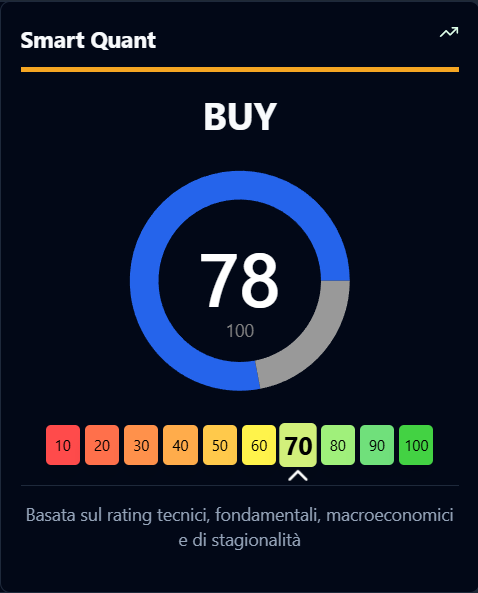

Lo Smart Quant di Alphabet è di 78/100. Quantaste conferma il Buy sul titolo con qualche riserva nel breve termine.

Amazon: Espansione del Cloud e Iniziative di Intelligenza Artificiale

Amazon ha riportato ricavi in aumento dell’11% nel Q3 2024, arrivando a $158,9 miliardi. Il segmento AWS ha registrato una crescita del 19%, raggiungendo $27,5 miliardi, consolidando ulteriormente la leadership di Amazon nel cloud. La liquidità operativa è aumentata del 57% anno su anno, raggiungendo $112,7 miliardi, supportata da un free cash flow in crescita a $47,7 miliardi.

Sul fronte degli investimenti, Amazon ha siglato una collaborazione strategica con Databricks, mirando a sviluppare modelli di intelligenza artificiale personalizzati e ad accelerare l’innovazione nel campo dell’AI generativa. A supporto di questa espansione, Amazon ha incrementato il budget per nuove funzionalità di AWS che verranno presentate nel prossimo AWS re, evidenziando l’impegno continuo nell’innovazione tecnologica.

QUANTASTE – Analisi Amazon

L’analisi Macro evince una contrazione economica per gli USA. Questo può impattare Amazon riducendo il potere d’acquisto dei consumatori e, quindi, la domanda di beni online. L’aumento dei tassi d’interesse incrementa i costi di finanziamento, influenzando la strategia di crescita dell’azienda. Tuttavia, Amazon ha dimostrato resilienza, adattando le proprie operazioni per affrontare le sfide economiche, come durante la pandemia.

L’analisi Tecnica, mostra segnali positivi, confermando il trend rialzista. Anche le medie mobili suggeriscono una tendenza favorevole, mentre i livelli di prezzo offrono solide basi in caso di correzioni. La volatilità è abbastanza stabile.

La Stagionalità mostra una tendenza positiva stagionale durante il periodo natalizio, grazie all’incremento delle vendite al dettaglio, che sostiene i ricavi e il prezzo delle azioni. Storicamente, il titolo beneficia di un rialzo dalla settimana di Natale fino a metà gennaio, con investitori che spesso prendono posizioni rialziste in questo periodo.

Gli Analisti finanziari mantengono una visione positiva, con la maggior parte che raccomanda l’acquisto del titolo. Secondo i dati disponibili suggeriscono un potenziale rialzo rispetto al prezzo attuale. Le stime degli utili per azione (EPS) sono state riviste al rialzo negli ultimi mesi, riflettendo aspettative di crescita sostenuta.

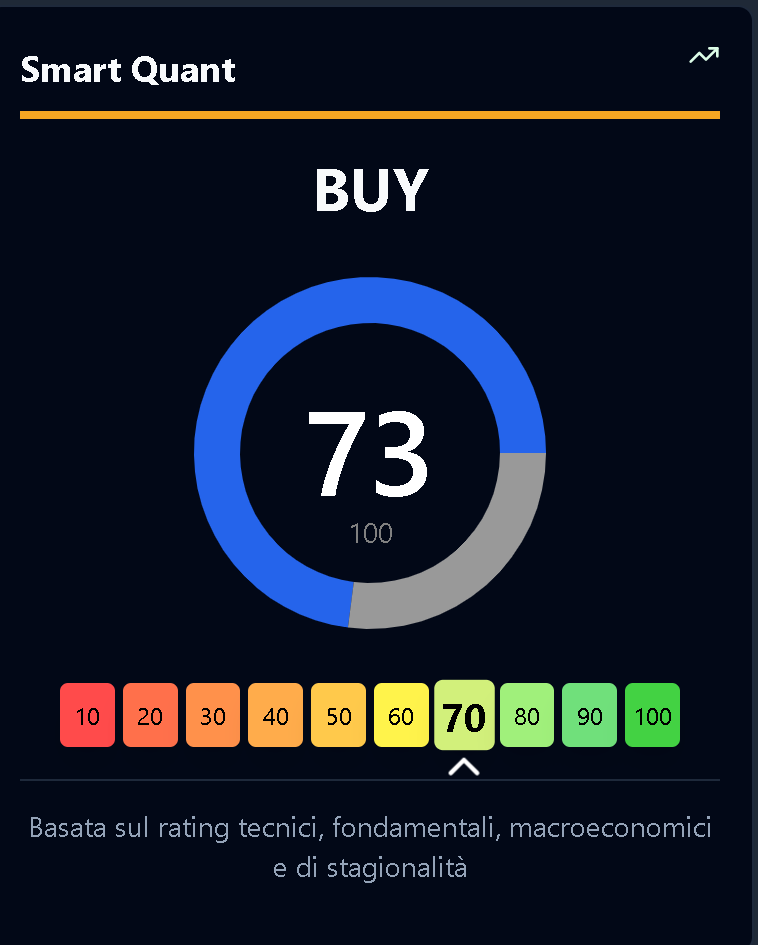

Lo Smart Quant di Amazon è di 73/100. Quantaste conferma il Buy sul titolo .

Microsoft: Cloud e Remunerazione agli Azionisti

Microsoft ha continuato a crescere nel cloud, con un aumento dei ricavi del 22% per Microsoft Cloud e un incremento del 27% per Azure. I ricavi totali del trimestre sono stati di $52,9 miliardi, con un aumento del 7% rispetto allo stesso periodo dell’anno precedente. Microsoft ha riportato un utile operativo di $22,4 miliardi e ha restituito $13 miliardi agli azionisti tramite dividendi e buyback.

In termini di investimenti strategici, Microsoft ha puntato sulla collaborazione con OpenAI per sviluppare modelli avanzati di AI, migliorando le capacità di Azure e consolidando il proprio vantaggio competitivo. L’azienda ha inoltre mantenuto un livello di debito sostenibile, utilizzando la leva finanziaria per supportare la crescita nel cloud e nell’AI, dimostrando una gestione finanziaria solida e mirata.

QUANTASTE – Analisi Microsoft

In un contesto di contrazione economica, le performance di Microsoft sono influenzate da variabili come inflazione elevata, tassi di interesse in aumento e un rallentamento della spesa aziendale. Tuttavia, grazie alla diversificazione dei suoi servizi e al focus sul cloud, l’azienda riesce a mitigare alcuni effetti della crisi economica. La resilienza del cloud, in particolare, rappresenta un’ancora di sicurezza in un contesto macroeconomico instabile.

L’analisi Tecnica, mostra segnali contrastanti, in quanto il prezzo da inizio anno, è incastrato in un canale tra i 400$ ed i 440$ (salvo un picco di 470$ agli inizi di luglio). Attualmente il titolo si trova nella parte bassa dei livelli di prezzo identificati da Quantaste

La Stagionalità ci suggerisce come Microsoft tende a registrare un aumento dei ricavi nei trimestri finali, grazie alla spesa IT aziendale e alle licenze software annuali. Inoltre, la crescita degli acquisti stagionali, come i dispositivi Surface e Xbox, contribuisce positivamente alle performance. Questo effetto stagionale potrebbe però subire variazioni se le aziende e i consumatori ridurranno gli investimenti tecnologici a causa dell’incertezza economica.

Gli Analisti mantengono un outlook positivo su Microsoft, soprattutto grazie al suo focus strategico su AI e cloud. Le stime di crescita riflettono la fiducia nella continua espansione di Azure, anche se alcuni analisti segnalano cautela a causa dei rischi macroeconomici. L’integrazione dell’AI e le partnership strategiche sono viste come catalizzatori di crescita, supportando le previsioni di un valore azionario in aumento nel medio-lungo termine.

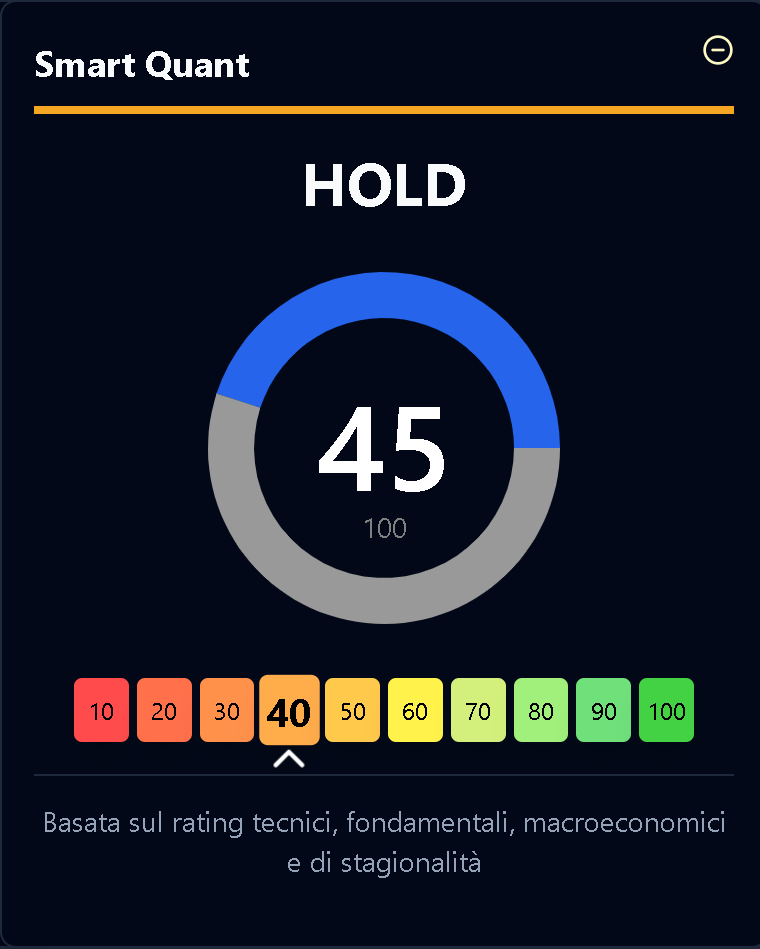

Lo Smart Quant di Microsoft è di 45/100. Quantaste conferma le riserve sulle problematiche derivate dalle incertezze del periodo

Apple: Espansione dei Prodotti e Riduzione del Debito

Apple ha registrato un incremento delle vendite nette del 6% anno su anno, arrivando a $94,9 miliardi. I ricavi dai prodotti hanno raggiunto i $69,96 miliardi, mentre i servizi hanno contribuito con $24,97 miliardi, in aumento del 12%. Con una solida liquidità pari a $29,9 miliardi, Apple ha continuato la sua strategia di buyback per restituire valore agli azionisti, mantenendo al contempo una gestione prudente del debito, ridotto a $85,7 miliardi rispetto ai $95,3 miliardi dell’anno precedente.

Apple ha inoltre focalizzato i suoi investimenti nell’espansione della gamma di prodotti, inclusi iPhone, Mac e servizi digitali, con l’obiettivo di migliorare ulteriormente l’esperienza utente. L’azienda ha puntato sull’innovazione continua per mantenere la propria leadership nei mercati globali, offrendo prodotti di alta qualità e rafforzando il proprio ecosistema tecnologico.

QUANTASTE – Analisi Apple

Con le previsioni di una possibile contrazione economica, Apple potrebbe risentire di una diminuzione della domanda per i suoi prodotti premium. In periodi di incertezza economica, i consumatori tendono a ridurre le spese discrezionali, il che potrebbe influire negativamente sulle vendite di dispositivi come iPhone e Mac. Tuttavia, la diversificazione dell’azienda nei servizi digitali potrebbe offrire una certa resilienza.

L’analisi Tecnica mostra come le azioni di Apple abbiano raggiunto un massimo storico di $237,49, ma hanno mostrato una fase di consolidamento negli ultimi tre mesi. Attualmente il titolo si trova nella parte bassa dei livelli di prezzo identificati da Quantaste

La Stagionalità ci suggerisce come storicamente, il quarto trimestre è favorevole per Apple, grazie alle vendite legate alle festività natalizie e ai lanci di nuovi prodotti. Tuttavia, l’attuale contesto economico incerto potrebbe attenuare questo effetto stagionale positivo, rendendo le previsioni più difficili rispetto agli anni precedenti.

Le opinioni degli Analisti su Apple sono contrastanti. Alcuni evidenziano preoccupazioni riguardo a un possibile calo delle vendite di iPhone, specialmente in mercati chiave come la Cina, e hanno ridotto i target price di conseguenza. Molti, invece, rimangono ottimisti, sottolineando le opportunità offerte dall’espansione nei servizi e dalle innovazioni in ambito AI.

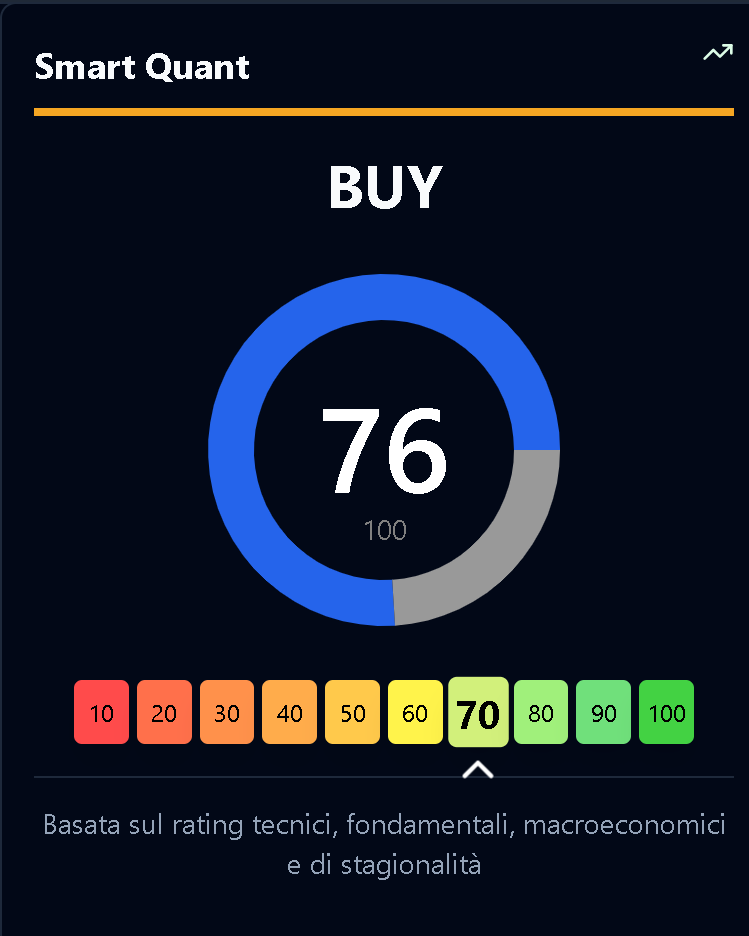

Lo Smart Quant di Apple è di 76/100. Quantaste conferma il Buy sul titolo .

Netflix: Successo dei Contenuti e Sviluppo della Pubblicità

Netflix ha chiuso il trimestre con una crescita del 15% dei ricavi, arrivando a $9,82 miliardi, sostenuta da una strategia di contenuti diversificati e dal lancio di nuove offerte pubblicitarie. Il margine operativo è aumentato al 30%, in netto miglioramento rispetto al 22% dell’anno scorso, grazie all’espansione della base di abbonati e a una maggiore efficienza operativa.

Sul fronte degli investimenti, Netflix ha lanciato un programma di buyback e ha potenziato la sua infrastruttura tecnologica per ottimizzare la piattaforma di streaming e migliorare la personalizzazione dei contenuti. L’azienda punta a rafforzare la propria posizione nel settore, offrendo agli utenti un’ampia varietà di serie, film e, in futuro, esperienze di gaming, rendendo Netflix una scelta competitiva e completa per l’intrattenimento.

QUANTASTE – Analisi Netflix

L’analisi Macro evince che Netflix, vista la sua natura del servizio di intrattenimento a basso costo, potrebbe renderlo meno vulnerabile alle flessioni economiche, poiché gli utenti tendono a mantenere abbonamenti che offrono un elevato rapporto qualità-prezzo anche in periodi di incertezza economica.

L’analisi Tecnica mostra come le azioni di Netflix hanno mostrato una tendenza rialzista, raggiungendo nuovi massimi storici. Dopo la pubblicazione dei risultati del terzo trimestre, il titolo ha registrato un aumento significativo, superando la soglia dei 760$ per azione. Attualmente il il valore delle azioni si posiziona nelle vicinanze della parte alta dei livelli di prezzo identificati da Quantaste

Le tendenze stagionali indicano che Netflix solitamente beneficia di un incremento degli abbonamenti e dell’engagement degli utenti in questo periodo dell’anno, sostenendo i ricavi e la crescita complessiva.

Gli Analisti mantengono una visione positiva, con diversi che hanno recentemente aumentato i loro target price. Tuttavia, alcuni analisti suggeriscono cautela, considerando le sfide competitive e le dinamiche del mercato dello streaming.

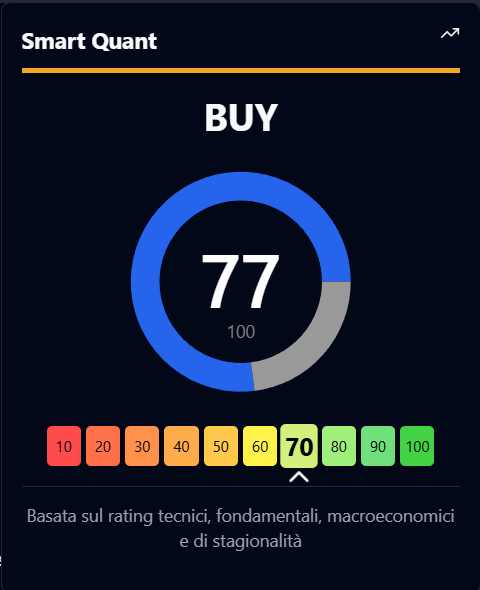

Lo Smart Quant di Netflix è di 77/100. Quantaste conferma il Buy sul titolo .

NVIDIA: Domanda Record per l’Intelligenza Artificiale e Nuovi Investimenti

NVIDIA ha registrato risultati eccezionali nel Q3 2024, con ricavi record di $18,1 miliardi, in crescita del 206% rispetto all’anno precedente, trainati dal settore Data Center, che ha totalizzato $14,5 miliardi. La forte domanda di soluzioni AI e l’espansione delle partnership strategiche con aziende come Microsoft Azure e Oracle Cloud hanno contribuito significativamente a questa crescita. La liquidità di NVIDIA ha raggiunto i $26 miliardi, permettendo all’azienda di sostenere ulteriori investimenti nel settore dell’AI.

NVIDIA ha annunciato l’integrazione delle GPU H100 Tensor Core nel Google Cloud e ha collaborato con SAP e Amdocs per sviluppare applicazioni di AI generativa. Questi investimenti rafforzano la leadership di NVIDIA nel settore del calcolo avanzato, confermando la sua posizione di primo piano in un’era di trasformazione digitale guidata dall’AI.

QUANTASTE – Analisi NVIDIA

L’analisi Macro segnala una possibile contrazione economica negli Stati Uniti, con potenziali impatti sulla domanda di prodotti tecnologici avanzati, inclusi quelli di NVIDIA. Tuttavia, l’azienda ha già dimostrato una notevole resilienza, adattandosi con successo alle variazioni economiche in passato.

Dal punto di vista tecnico, NVIDIA ha recentemente superato una resistenza chiave, indicando un potenziale trend rialzista. Gli analisti tecnici osservano che il superamento di questa soglia potrebbe aprire la strada a nuovi massimi storici, sostenuti da volumi di scambio elevati e indicatori di momentum positivi. Attualmente il il valore delle azioni si posiziona nelle vicinanze della parte bassa dei livelli di prezzo identificati da Quantaste, dopo un ritracciamento dai nuovi massimi storici.

Analizzando la stagionalità, i mesi di novembre e dicembre sono storicamente favorevoli per il settore tecnologico, con un aumento della domanda legato alle festività e agli aggiornamenti aziendali di fine anno. NVIDIA potrebbe beneficiare di questa tendenza, soprattutto considerando il crescente interesse per le sue soluzioni nel campo dell’intelligenza artificiale e del gaming.

Gli Analisti mantengono una visione positiva su NVIDIA, citando la forte domanda per i suoi chip AI e le recenti partnership strategiche. Morgan Stanley ha evidenziato che la nuova linea di chip Blackwell è già esaurita per i prossimi 12 mesi, indicando una domanda robusta e sostenuta.

Lo Smart Quant di NVIDIA è di 89/100. Quantaste conferma lo Strong Buy sul titolo .

Tesla: Investimenti nella Produzione e Sostenibilità Energetica

Tesla ha riportato un aumento dell’8% dei ricavi, arrivando a $25,2 miliardi nel Q3 2024, con un utile operativo di $2,7 miliardi e un margine operativo del 10,8%. La liquidità dell’azienda ha raggiunto $33,6 miliardi, un incremento di $2,9 miliardi rispetto al trimestre precedente, grazie a un flusso di cassa positivo. Tesla ha continuato a investire nell’espansione della produzione con nuovi modelli come Cybertruck e Semi, e ha aumentato la capacità della Gigafactory in Texas.

Sul fronte delle energie rinnovabili, Tesla ha incrementato la produzione di Powerwall e Megapack, mirando a rafforzare la sua presenza nel settore della sostenibilità energetica. Questi prodotti rappresentano una parte fondamentale della strategia di Tesla per promuovere soluzioni sostenibili e accelerare la transizione globale verso energie pulite.

QUANTASTE – Analisi Tesla

Tesla si trova ad affrontare un contesto economico complesso negli Stati Uniti. Le previsioni indicano una possibile contrazione economica nel 2024, con alcuni analisti che anticipano una recessione imminente. Questo scenario potrebbe influenzare la domanda di veicoli elettrici, poiché i consumatori potrebbero ridurre le spese per beni durevoli in periodi di incertezza economica.

Dal punto di vista tecnico, le azioni Tesla hanno mostrano volatilità. Dopo un significativo aumento, il titolo ha incontrato una resistenza intorno ai $265, un livello che ha rappresentato una barriera in passato Attualmente Tesla si posiziona nelle vicinanze della parte alta dei livelli di prezzo identificati da Quantaste, dopo un ritracciamento avvenuto a fine Ottobre

Analizzando la stagionalità, storicamente le azioni Tesla tendono a registrare performance positive nel quarto trimestre, spesso attribuite all’aumento delle consegne di fine anno e alle aspettative di nuovi modelli o aggiornamenti. Tuttavia, le condizioni economiche attuali potrebbero attenuare questi effetti stagionali, rendendo le previsioni poco accurate.

Gli Analisti mantengono delle opinioni contrastanti. Alcuni hanno rivisto al rialzo i target price, incoraggiati dalle prospettive di crescita delle consegne e dai margini operativi migliorati. Altri mantengono un approccio più cauto, evidenziando le sfide legate alla concorrenza crescente nel settore dei veicoli elettrici e alle incertezze macroeconomiche.

Lo Smart Quant di Tesla è di 75/100. Quantaste conferma il Buy sul titolo.

Conclusioni

Nel Q3 2024, le “Magnifiche 7” hanno dimostrato una forte resilienza e capacità di adattamento, continuando a investire in settori strategici come l’AI, il cloud computing e la sostenibilità. Grazie a strategie finanziarie solide, programmi di buyback, e una gestione prudente del debito, ciascuna di queste aziende è ben posizionata per continuare a innovare e a creare valore per gli azionisti. In un contesto economico in rapida evoluzione, queste società restano leader di mercato, mantenendo i mercati in territorio positivo.